年初,市场押注日本首相高市早苗将巩固政权并加大财政支出,日股应声大涨,但所谓的“高市交易”在周二遭遇崩盘。

债券市场暴跌导致收益率飙升至历史新高,带动日经东证股价指数(Topix)连续两日下跌。在2月8日大选临近、市场情绪依旧脆弱的背景下,股票市场投资者认为有必要保持警惕。

债券收益率走高可能对股票市场造成冲击:一方面会降低股票对投资者的相对吸引力,另一方面也会令持有大量债券的日本本土银行和保险公司面临减值损失风险。

年初以来,市场押注日本首相高市早苗将通过提前大选巩固权力,进而扩大财政支出,受此提振,日本股票市场大幅走高。然而在周二,这波被称为“高市交易”的行情宣告崩盘。

高市早苗在竞选纲领中提出削减食品税的主张,引发债券市场暴跌,收益率飙升至历史峰值。这一波动迅速传导至东京市场,推动基准股指日经东证股价指数(Topix)创下11月中旬以来最大的两日跌幅。尽管临近周末市场略有企稳,但东证指数最终仍录得周线下跌,跑输更广泛的亚洲股指。

随着2月8日大选日益临近,市场情绪持续脆弱,股票市场投资者认为有充分理由保持警惕。

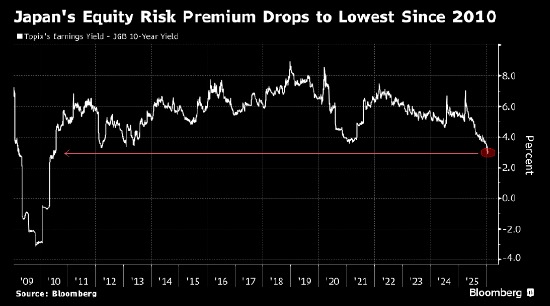

道富投资管理公司指出,若10年期国债收益率突破2.5%、超长期国债收益率逼近4.5%,股票市场或将面临资金分流压力。数据显示,本周日本股票市场风险溢价(即投资者持有股票相对国债所要求的额外回报)已收窄至3%以下,创下2010年以来的最低水平。

新加坡奥图斯投资顾问公司日本股票策略主管安德鲁·杰克逊表示:“投资者情绪紧张。日本股票市场的中期牛市逻辑并未改变,但短期而言,这绝非单边上涨的行情。”

债券收益率走高——尤其是像周二那样大幅攀升时——可能从多个层面冲击股票市场。除了加剧各类金融资产的波动外,还会削弱股票对投资者的相对吸引力;而收益率的持续上行,还会使持有大量债券的日本本土银行和保险公司面临减值损失的风险。

2026年开年,日本股票市场表现强劲,延续了此前的上涨势头,日经东证股价指数在2025年12月31日收官时实现连续第三年上涨。这波涨势的支撑因素包括:人工智能概念股的热潮、市场对企业盈利和公司治理水平全面改善的预期,以及高市早苗推行的刺激性政策。

与此同时,日本央行将政策利率上调至三十年来的最高水平,并缩减购债规模,推动日本国债收益率整体呈上行趋势。日本央行在上周五还表示,有望再次加息。

法国亚洲股票策略主管弗兰克·本齐姆拉在谈及“在押注日本央行将有序退出超宽松政策的背景下,股票市场与债市收益率同步走高”这一现象时称:“投资者应当考虑这一交易逻辑的局限性。”

尽管当前财政层面的担忧令局势趋于复杂,但在以往多轮全球市场动荡中,日本股票市场均展现出强劲韧性,并持续刷新历史高点。

去年4月初,特朗普政府的关税冲击曾导致日股下跌,但日经东证股价指数仅用不到一个月就收复了全部失地。2024年8月,日本央行加息并释放鹰派信号引发日元大幅升值,日股随之突发暴跌,但随后的反弹速度更为迅猛。

康基斯特资产管理公司日本股票策略联席主管理查德·凯表示:“我不像其他人那么担忧。我预计日本股票市场将在大选后表现良好,原因是我认为高市早苗会胜出。”

凯补充道:“高市早苗推行力度极大的改革议程,聚焦关键领域,例如减少政府不必要的干预、放宽行业监管,以及在必要时扶持数据中心等重点产业。”

此外,日本央行行长植田和男在上周五尾盘表态称,央行可能通过市场操作来稳定收益率走势,这一言论也有助于缓解市场对债市波动的担忧。

尽管如此,近期债市的抛售潮已导致日本10年期国债收益率自全球金融危机以来首次超过日经东证股价指数的股息率,股票在分红回报方面的吸引力有所下降。

上周五,日本央行决定维持基准利率不变,但上调了通胀预期。消息公布后,10年期国债收益率小幅走高,日经东证股价指数也回吐了早盘的部分涨幅。

道富集团固定收益策略师雅彦卢指出,股票市场的关键转折点在于,若长端债券抛售加剧,引发保险公司出现市值计价损失,或银行因风险因素抛售股票,行情就可能迎来逆转。

他补充道:“收益率缓步上行是可控的,真正的风险在于熊陡行情的剧烈爆发,即长端收益率相对于短端收益率大幅走高。”

还没有评论,来说两句吧...